今回から数回の間、バリュエーションの基本用語についての解説を行います。実際の計算方法などの中で説明すると文字数が多くなりすぎ分かりにくくなるため、先に解説するものです。まずはザッと読んでいただき、実際の計算方法などの解説回を読む際に適宜用語解説に戻り読み返していただければと思います。

■基本用語解説:「貸借対照表」と「企業財務の基本バランスシート」

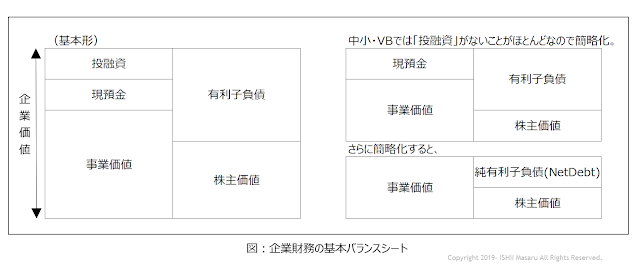

前回説明したとおり、バリュエーションとは一般的に「企業価値算定」のことを意味しており、さらに言うと多くの場合、「株主価値(株式価値や時価総額とも言います)を算出すること」を意味します。そして、株主価値はその企業の価値や資産額から負債を差し引いた概念で表すことができるため、一般的な「貸借対照表」と「企業財務の基本バランスシート」を図のかたちで理解しておくことが必要です。(1)貸借対照表

一般的な貸借対照表は「簿価純資産法」や「時価純資産法」でのバリュエーションを行う際の前提となる図です。一方で、時価純資産法は中小M&Aでは最もよく利用されるバリュエーションの方法です。貸借対照表上の資産を個別に時価に置き換えことで時価の総資産額を把握し、そこから負債を差し引いて時価純資産を計算し、時価純資産を株主価値と考える方法です。直感的にも納得しやすい方法であると言えます。

(2)企業財務の基本バランスシート

企業財務の基本バランスシートは一般的な貸借対照表を、バリュエーションの考え方にもとづき組み替えたもので、下図のようなかたちをしています。中小M&Aでは簡略化されたものが利用されることが多いようです。バリュエーションの方法として有名な「ディスカウント・キャッシュフロー法(DCF法)」や、EV/EBITDA倍率法などを考える前提として覚えておく必要があります。今の段階では、上記内容をざっくりと理解しておいていただければと思います。詳細は個別の用語解説や計算方法解説で触れていきます。

次回は企業財務の基本バランスシートの図の中に登場する用語について解説します。

次回は企業財務の基本バランスシートの図の中に登場する用語について解説します。

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/12e146bc.ff1c718b.12e146bd.b07bea9e/?me_id=1278256&item_id=18034791&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F2674%2F2000006052674.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/12e146bc.ff1c718b.12e146bd.b07bea9e/?me_id=1278256&item_id=15626791&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Frakutenkobo-ebooks%2Fcabinet%2F5481%2F2000004345481.jpg%3F_ex%3D240x240&s=240x240&t=picttext)